2017 yılına en kötü başlangıcı Türk Lirası yaptı

2016 yılını Amerikan Doları'na karşı yüzde 17 değer kaybıyla kapatan Türk Lirası, 2017'de şu ana kadar en kötü performansa sahip para birimi oldu.

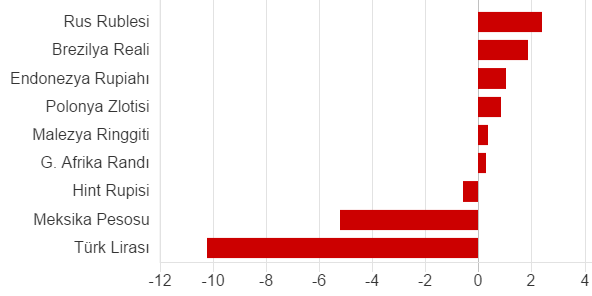

Yeni yılın başından beri Amerikan Doları'na karşı yüzde 10'un üzerinde değer kaybeden Türk Lirası'nı Meksika Peso'su takip ediyor. Ancak Meksika Pesosu'nun değer kaybı bile bu oranın yarısından daha azına, yüzde 4,91'e denk geliyor.

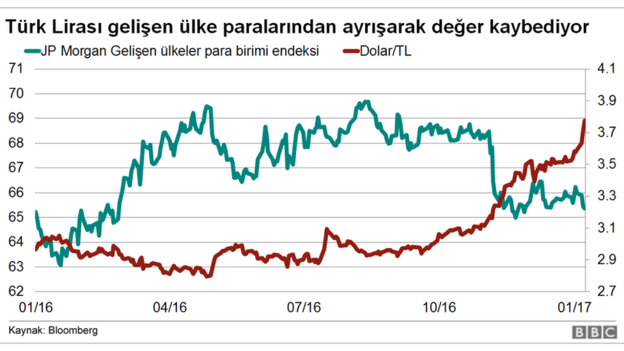

Kasım 2016'da Donald Trump'ın ABD'nin 45. Başkanı seçilmesinin yarattığı siyasi belirsizlik, gelişen para birimlerinde dolara karşı değer kaybının yaşanmasına yol açmıştı.

Bu yüzden JP Morgan'ın gelişmekte olan ülkeler para endeksinin Kasım ayından sonra düşüş yaşadığı görülüyor.

Ancak bu endeks 2017 başından beri yatay bir seyir izlerken Türk Lirası'ndaki değer kaybı, kurdaki hareketin sadece küresel ekonomik sebeplerle açıklanamayacağını gösteriyor.

TL'de değer kaybı için gösterilen 5 gerekçe

Referandum takvimi nedeniyle yapısal reformların gecikeceği endişesi.

Merkez Bankası'nın para politikasını sıkılaştırmaması.

Türkiye'de artan saldırılar ve jeopolitik riskler.

ABD Merkez Bankası Fed'in faiz artırımlarına devam edeceği beklentisi.

Donald Trump'ın başkanlık döneminde gelişen ülkelerden para çıkacağı beklentisi.

Merkez Bankası adım atar mı?

Bloomberg'in haberine göre gelişmiş piyasaların getirdiği kazançlar arttıkça yatırımcılar elinde Türk Lirası varlıkları tutmak için daha büyük getiriler talep ediyor.

Bu da Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) üzerindeki faiz artırım baskısının güçlenmesine yol açıyor.

Türkiye'de hükümet ise büyümeyi teşvik etmek amacıyla TCMB'nin faizleri düşük tutmasından yana bir tutum izliyor.

TCMB, değer kaybeden Türk Lirası'na rağmen 2016 yılında yedi kere faiz indirirken yılın ilk ve tek faiz artımını Kasım ayında gerçekleştirdi.

Bu da Kasım 2016'da ABD başkanlık seçimini Donald Trump'ın kazanmasının ardından gelişmekte olan ülke para birimlerinde görülen değer kaybı sonrasında geldi.

TL'de yaşanan değer kaybı karşısında TCMB'den şu ana kadar gelen tek adım bankaların Merkez Bankası'nda tutmak zorunda oldukları yabancı para cinsi zorunlu karşılık oranlarının düşürülmesi oldu.

TL, dolar karşısında değer kaybettikçe bundan sonra TCMB'nin nasıl bir politika izleyeceği ise merak ediliyor. Şu ana kadar faiz artırımı ya da döviz satım ihaleleri gündeme gelmiş değil.

Amerikan yatırım bankası JP Morgan, Türkiye ile ilgili notunda, kurdaki değer kaybını önlemek için sadece para politikasındaki sıkılaşmanın işe yaramayacağını aktarıyor.

Ancak Merkez Bankası'nın agresif bir faiz artırımına gitmesinin beklenmediğinin de altını çiziyor.

Enflasyonist baskı artıyor

Kurdaki yükseliş, enflasyonun da yükselmesine neden oluyor.

Türkiye İstatistik Kurumu'nun (TÜİK) açıkladığı verilere göre Aralık ayında yıllık enflasyon yüzde 8,53 oldu.

Analistler enflasyondaki yüksek seyri kurun yükselişine bağladı.

Merkez Bankası'nın son 2016 enflasyon tahmini yüzde 7,5'di. Merkez Bankası'nın 2017 sonu enflasyon hedefi ise yüzde 5'ti.

Bu hedef gerçekleştirilemediği ve sapma yüzde 2'den fazla olduğu için Merkez Bankası'nın hükümete, neden bu hedefin tutturulamadığına yönelik yasa gereği mektup yazması gerekiyor.

Enflasyonun yüksek seyretmesi ise cari açığın yabancı yatırımla dengelenmeye çalışılmasının önünde bir sorun.

Yabancı yatırımcılar, enflasyon ve zayıf seyreden kur performansı yüzünden varlıklarının eriyeceğini düşünüyor.

2011 yılında cari açığın gayri safi yurtiçi hasılaya (GSYH) oranı yüzde 9 iken bu oran 2015 sonunda yüzde 3,75'e inmişti.

Ancak bu oran 2016'nın üçüncü çeyreğinde tekrar yüzde 3,82'ye çıktı.

Özel sektör üzerindeki borç yükü artıyor

Kurdaki yükseliş, döviz cinsinden borcu olan özel şirketler üzerindeki baskının da artmasına yol açıyor.

Merkez Bankası verilerine göre özel sektörün varlıkları ve yükümlülükleri (döviz cinsinden ödemesi gereken borçları) arasındaki farkı gösteren net döviz pozisyonu, Ekim'de eksi 213 milyar dolara ulaştı.

Rusya merkezli finans kuruluşu Renaissance Capital'in Türkiye ile ilgili olarak en son yayınladığı raporda, kurdaki artışın özel sektördeki borç yüküne dikkatleri çektiği vurgulanıyor.

Türkiye'de şirketlerin döviz borcunun, ülkenin gayri safi yurt içi hasılasının (GDP) yüzde 30'una denk geldiğini ifade eden rapor, bu borcun çoğunun hedge (koruma) edilmediğini belirtiyor.

Bu durumun Türkiye ekonomisi için olumsuz bir durum yarattığını, yatırımların azalmasına ve işten çıkarmaların artm

asına yol açabileceğini söyleyen rapor, büyümenin darbe alabileceğini aktarıyor.

Rapor ayrıca zayıf kurun resesyona, düşük büyümenin ise kurun zayıflamasına yol açtığını kaleme alıyor.

Düşük hacimli işlemler oynaklığı artırıyor

Bloomberg, düşük hacimlerin de kurun aleyhine işlediğini aktarıyor.

Kurumun verilerine göre son yedi gündür Türk Lirası'ndaki en sert hareketlerin görüldüğü saatler, dünya borsalarının en düşük hacimde seyrettiği zaman dilimine denk geliyor.

Türkiye'nin kış saati uygulamasını bırakması, özellikle Avrupa ve ABD borsalarının işlem gördüğü zaman dilimi ile arasındaki saat farkının açılmasına yol açmıştı.

12 Ocak 2017 10:53

DİĞER HABERLER

-

'Kendine muhabir' ve sokak röportajında mani okuyan kasketli vatandaş tutaklandı

'Kendine muhabir' ve sokak röportajında mani okuyan kasketli vatandaş tutaklandı

-

Başka kimler var? Sinan Ateş'in katilleri de 11. Yargı paketinden faydalanarak dışarı çıkabilecek!

Başka kimler var? Sinan Ateş'in katilleri de 11. Yargı paketinden faydalanarak dışarı çıkabilecek!

-

Talimat saraydan mı? Üst düzey memura seyyanen 30 bin zam neden geri çekildi?

Talimat saraydan mı? Üst düzey memura seyyanen 30 bin zam neden geri çekildi?

-

Adli Emanet'lerin güvenliği sorgulanıyor: Diyarbakır'da yüzlerce mermi çalınıp satılmış!

Adli Emanet'lerin güvenliği sorgulanıyor: Diyarbakır'da yüzlerce mermi çalınıp satılmış!

-

Skandalın belgesi de çıktı: ESK Başkanı Taylan köşeyi dönüyor, vatandaş et yiyemiyor

Skandalın belgesi de çıktı: ESK Başkanı Taylan köşeyi dönüyor, vatandaş et yiyemiyor

-

Venezuela diken üstünde: ABD, ülkedeki vatandaşlarına acil çıkış uyarısı yaptı

Venezuela diken üstünde: ABD, ülkedeki vatandaşlarına acil çıkış uyarısı yaptı